两条推文引发美债变盘!CTA大举买入

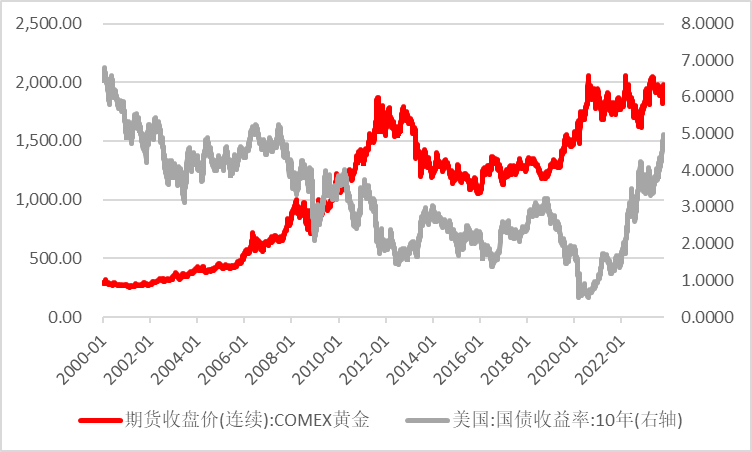

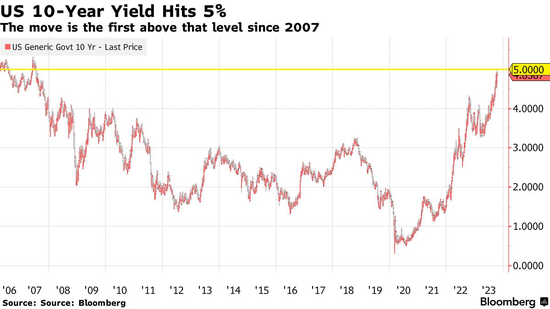

本周一,10年期美国国债收益率超过5%,创16年新高。在大金融危机后利率长期处于谷底的时期,很少有人能预测到这一水平。但随后收益率迅速回落,或许是因为投资者平仓了最近几周获利的债券空头押注。市场上一些最著名的债券空头认为,美国国债的历史性溃败已经走得太远了。

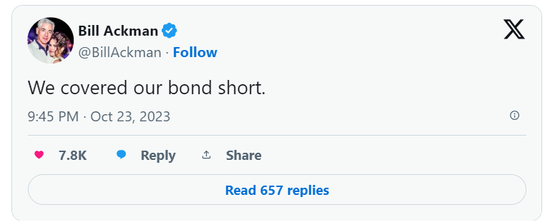

亿万富翁投资者比尔·阿克曼(Bill Ackman)周一在社交媒体上发文称,在全球风险上升的情况下,他解除了对美国政府债券的押注,而太平洋(3.670, 0.16, 4.56%)投资管理公司(Pacific Investment Management Co.)的联合创始人比尔·格罗斯(Bill Gross)写道,他正在买入短期利率期货,因为他预计年底前将出现衰退。

两大空头主力的撤退是否标志着当前债券抛售的顶峰,还有待观察。当然,一些市场观察家认为,10年期美债收益率升至6%并非不可能。

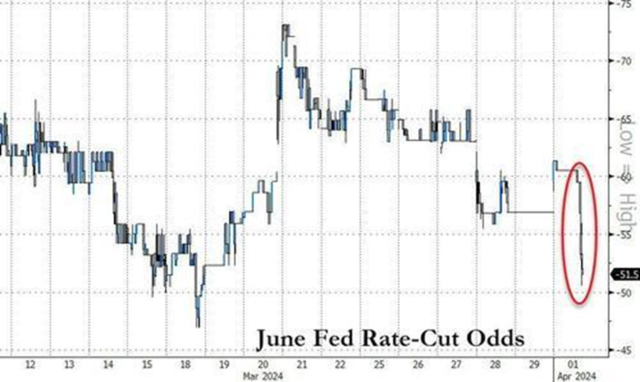

然而,也可以看到市场情绪出现更广泛转变的迹象。美联储主席鲍威尔上周表示,长期债券收益率“边际”上升减轻了收紧货币政策的压力。作为回应,美联储基金期货未平仓合约大幅下跌,因为交易商解除了对美联储在11月政策会议上加息的押注。对以色列和哈马斯之间的战争可能蔓延到整个地区的担忧与日俱增,也促使投资者开始寻求安全。

潘兴广场资本管理公司(Pershing Square Capital Management)创始人阿克曼写道:“世界上有太多的风险,以目前的长期利率,我们无法继续做空债券。经济放缓的速度比近期数据显示的要快。”

格罗斯则写道,“‘利率更高、更久’是昨日黄花。”

近年来,阿克曼等人对美国国债的押注已被证明是获利的赌注。彭博全球国债指数(204.6044, -0.04, -0.02%)(Bloomberg Global Agg Treasuries index)继2022年创下17%的跌幅后,今年迄今已下跌4.8%。该指数正走向前所未有的第三年亏损。

瑞银全球财富管理公司(UBS Global Wealth Management)美洲资产配置主管Jason Draho在给客户的一份说明中写道:

“市场可能会持续动荡不安,因为经济增长、利率和美联储之间的相互关系目前究竟是如何运作的还不确定。”

阿克曼在8月初透露,他持有看跌30年期美债的期权,既作为股票投资的对冲,也作为单独的赌注。他当时表示,去全球化和能源转型等结构性变化将加剧持续的通胀压力。他还补充说,为填补不断膨胀的美国预算赤字而大量增加的债券供应也会推高收益率。

自7月底以来,30年期美债收益率上升了近100个基点。阿克曼周一对美国经济的健康状况持怀疑态度,这与近几个月来出人意料的强劲经济数据形成了鲜明对比。亚特兰大联储开发的模型显示,经济增长率约为5.4%。

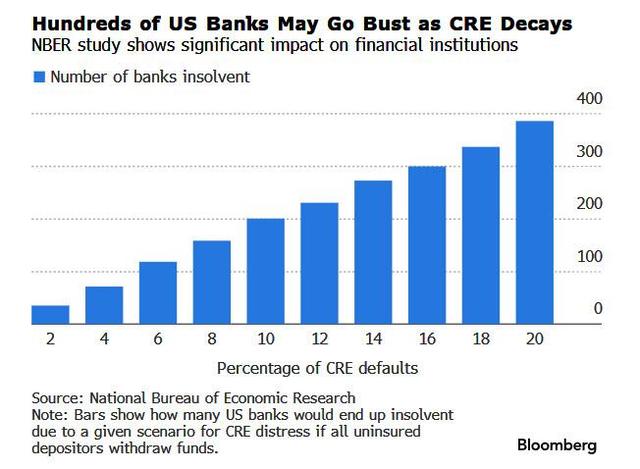

格罗斯赞同阿克曼的警告。他指出,地区性银行的动荡和汽车贷款拖欠率的上升表明,“经济将大幅放缓”。这位曾经的“债券大王”于2019年从资产管理部门退休,他表示,他正在买入2025年3月到期的担保隔夜融资利率期货,如果短期利率下降,这一赌注将得到回报。他还表示,收益率曲线的各个部分,如两年期利率与10年期利率之间的差距,将在年底前转为正值。就在9月底,格罗斯还表示,债券和股票都没有吸引力,因为通胀使得美联储几乎没有降息的空间。

在他们发表评论的同时,美债收益率也在周一交易时段迅速反转。30年期美债收益率在达到5.18%左右的峰值后下跌了约21个基点,而10年期美债的收益率在16年来首次超过5%后下跌了约19个基点,最低跌至4.83%。对一些人来说,5%的10年期美债收益率显得捉襟见肘,因为它们对经济状况构成威胁,而且避险需求有可能重新抬头。高盛和德意志银行等华尔街银行的策略师也表示,他们预计较高的收益率将吸引买家。摩根士丹利此前表示,5%的收益率是债券买点,

阿克曼在当地时间周一9点45分发布推文后,市场发生了巨大变化,美元大跌,比特币和股票大涨,收益率曲线变平。美股股指震荡走低,此前美国股市已连续15个周一 “上涨”。

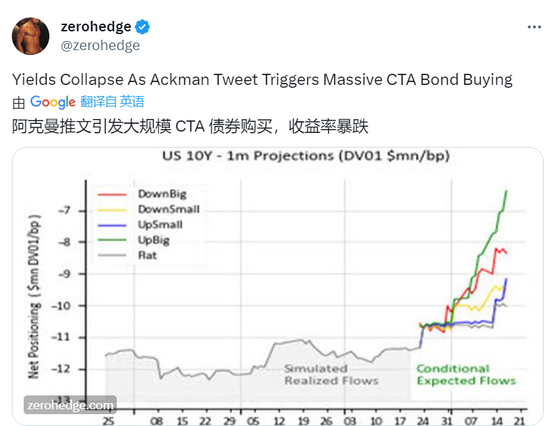

金融博客零对冲发文称,阿克曼的推文引发CTA大规模买入债券,于是收益率跳水。